相続税対策の生前贈与は年間110万円の贈与税がかからない範囲で行うのが一番おトク、とお考えかもしれません。

しかし、贈与税を払ってでも110万円を超えて生前贈与をしたほうがいい場合もあります。

特にご高齢の方がこれから相続税対策として生前贈与をしたいのであれば、110万円を超える贈与でなるべく多くの財産を移すことを考えてみてはいかがでしょうか。

年間110万円と300万円の贈与 どれだけ税金が安くなるかシミュレーション

次の例で、年間110万円と300万円の贈与ではどれだけ税金が安くなるかをシミュレーションしてみました。

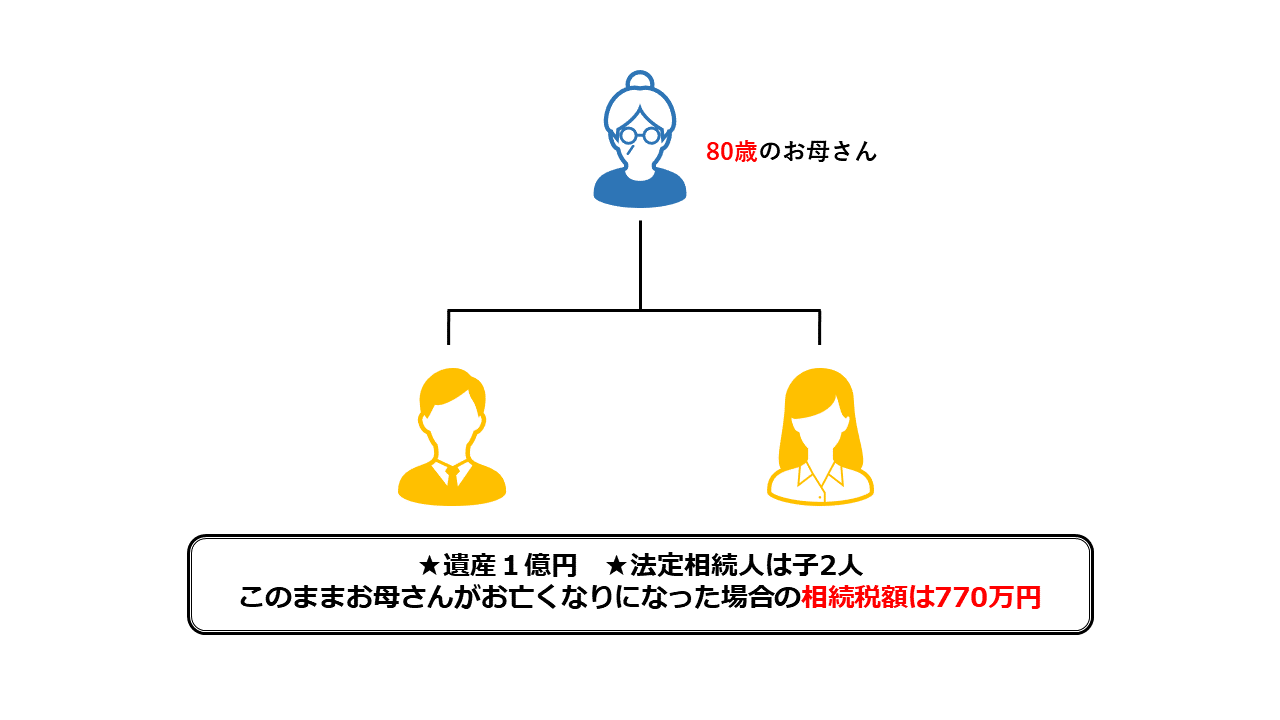

【例】

- 家族構成:80歳のお母さんと子ども2人。

- お母さんは子ども2人に80歳~84歳の5年間にわたり毎年贈与をし、87歳で亡くなる。

- 生前贈与をしない場合、お母さんの遺産は1億円、相続税は770万円。

年間110万円の贈与では、165万円の節税

年間110万円までの贈与は非課税です。

子ども1人につき年間110万円の贈与の場合、110万円×2人×5年間=1,100万円を無税で子どもに渡すことができます。

生前贈与をした結果、相続税がかかる遺産は1億円ー1,100万円=8,900万円に減り、相続税は605万円になります。

したがって、生前贈与をしない場合の相続税に比べ165万円安くなります。

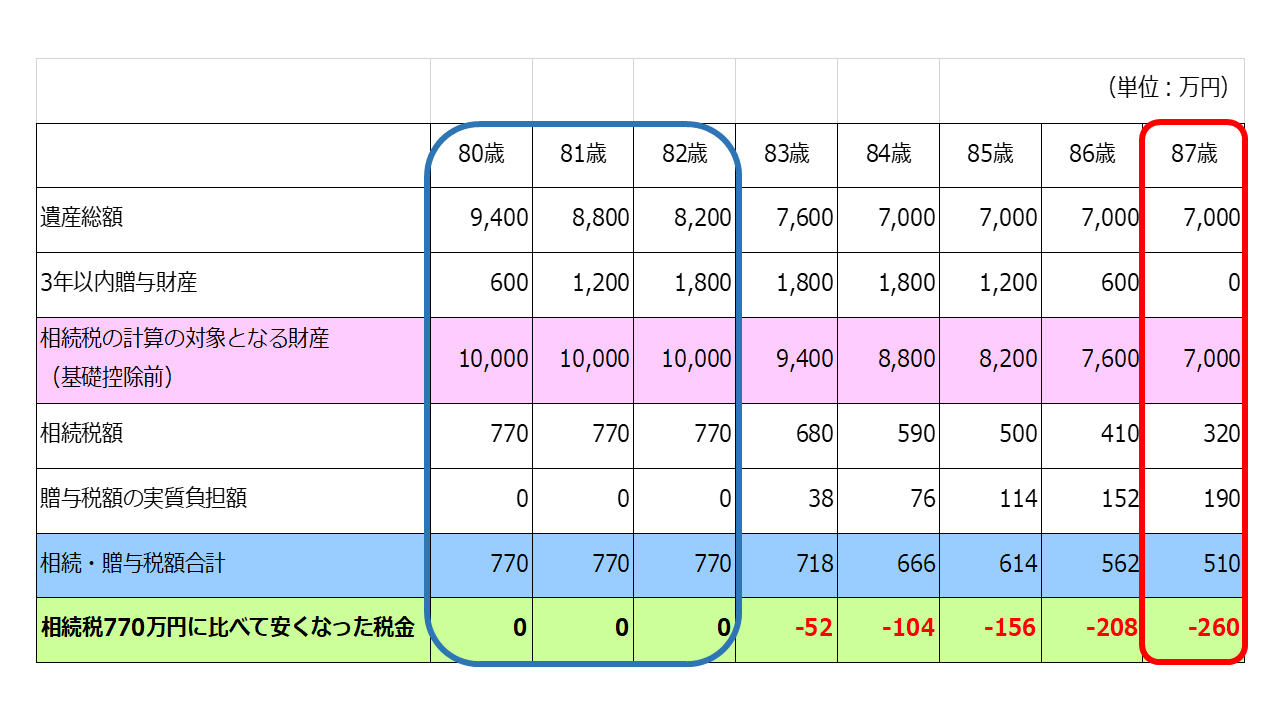

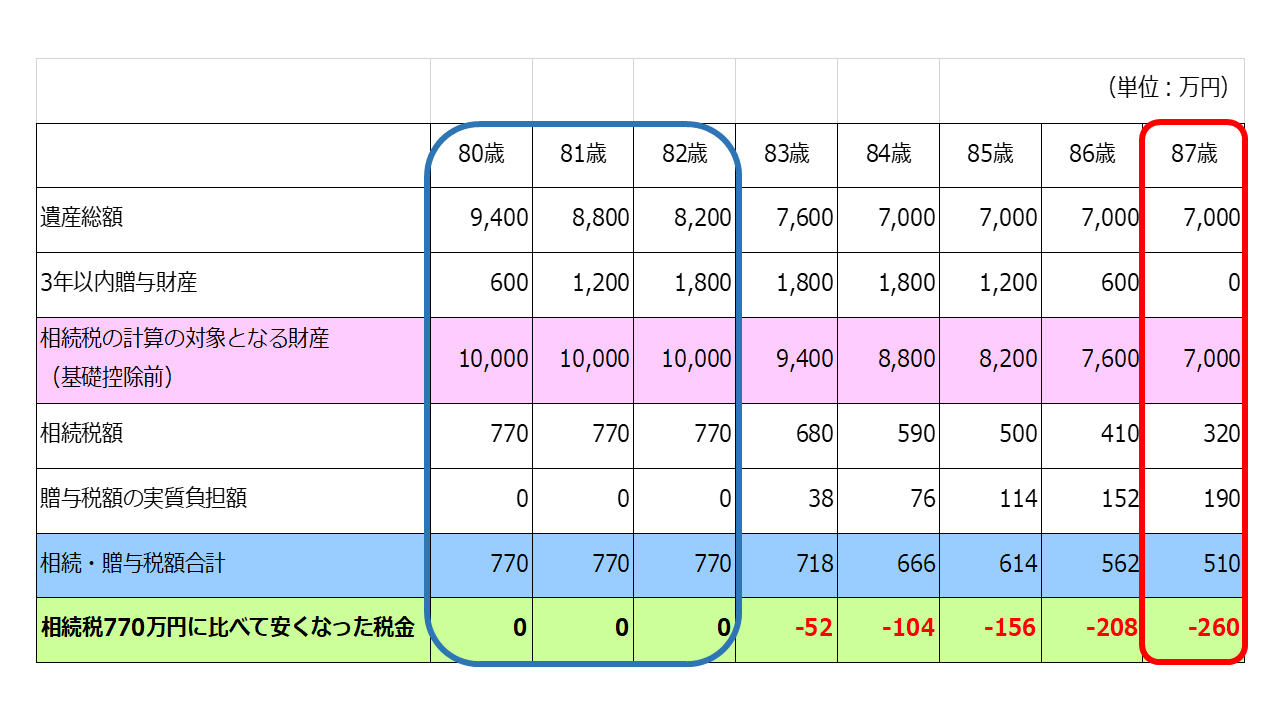

年間300万円の贈与では、260万円の節税

1人につき年間300万円の贈与の場合、生前に子どもに渡すことができる財産は、300万円×2人×5年間=3,000万円になります。

年間300万円の贈与では贈与税が19万円かかるため、19万円×2人×5年間=190万円の贈与税の負担があります。

生前贈与をした結果、相続税がかかる遺産は1億円ー3,000万円=7,000万円に減り、相続税は360万円になります。

相続税と贈与税の合計は510万円、生前贈与をしない場合の相続税に比べ260万円安くなります。

この例では110万円の贈与より300万円の贈与のほうが税金が安くなりました。

このように、贈与税を払ってでも生前贈与をしたほうが相続税・贈与税が安くなるケースがあります。

毎年いくら贈与するかを決める方法は?

毎年贈与する金額は、相続税の負担率と贈与税の負担率を比べて決めます。

上の例では、生前贈与をしない場合1億円の遺産に対し770万円の相続税が発生します。

770万円÷1億円=7.7% すなわち、1億円の遺産に対し7.7%の相続税が課せられるということになります。

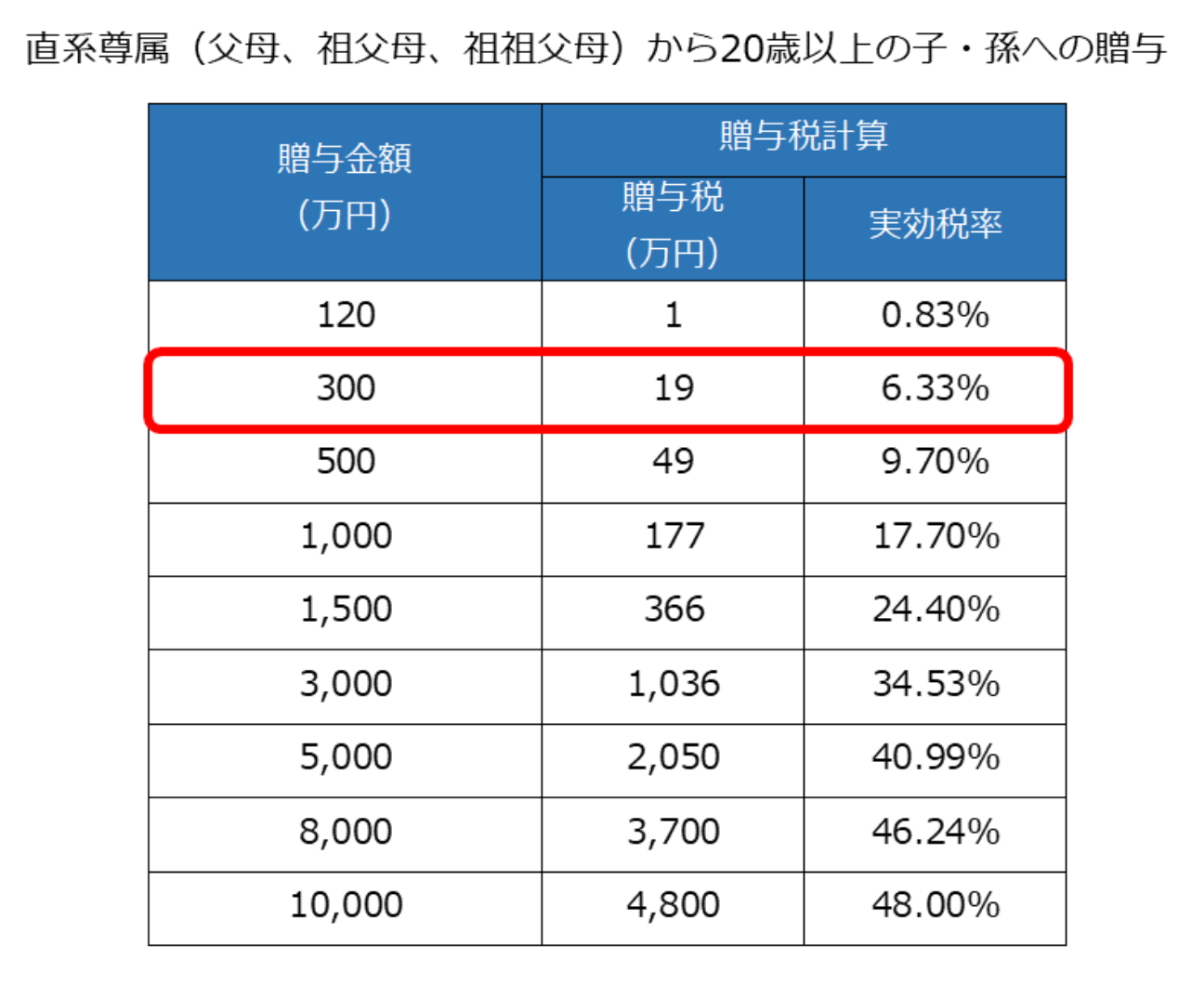

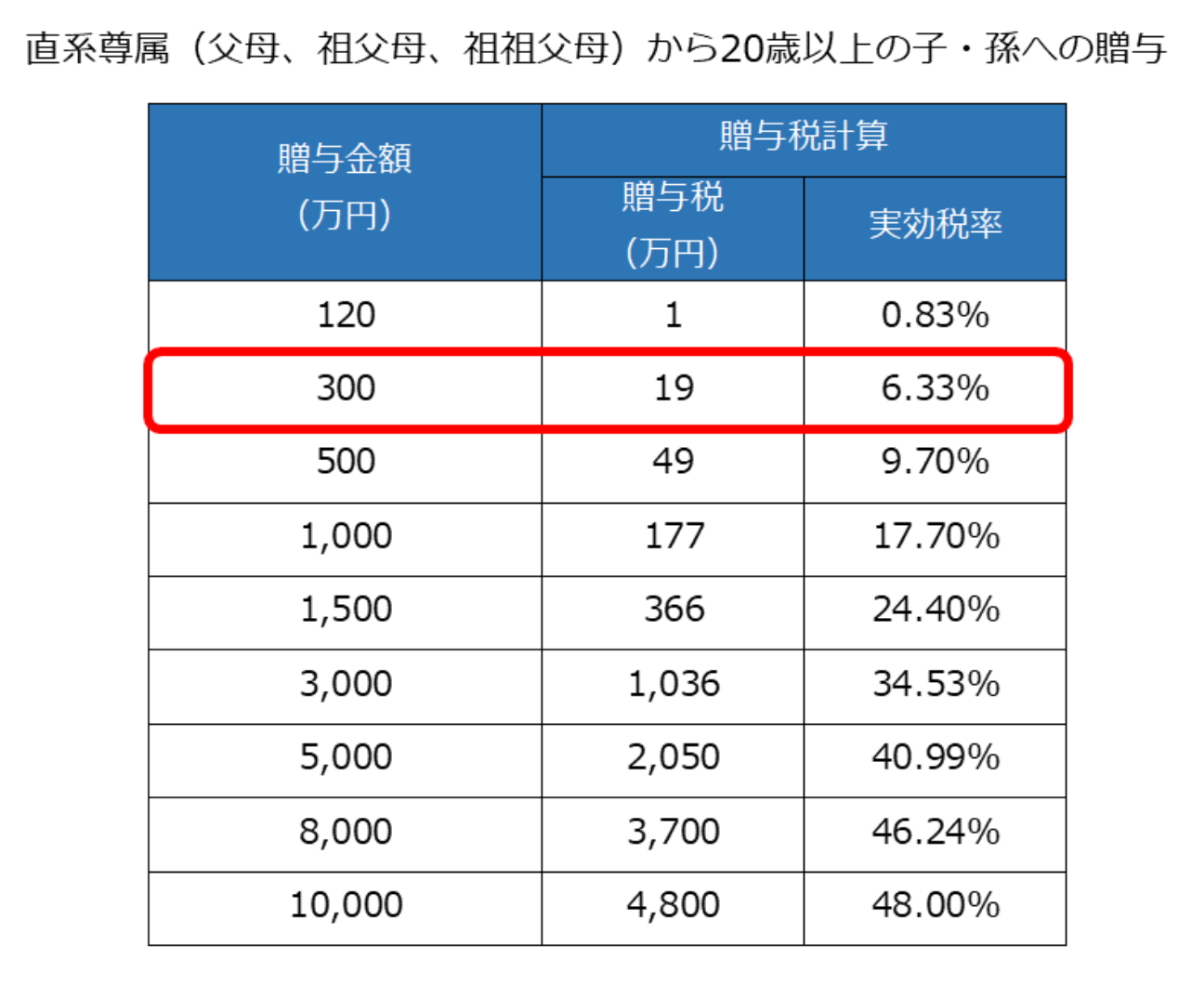

下の表は、いくら贈与すると何%の贈与税が課せられるか(これを実効税率といいます)を表したものです。

この表で、実効税率が7.7%を下る贈与金額であれば、相続税を払うよりも生前贈与を行って贈与税を払ったほうが税額が安くなるラインになります。

赤い枠をご覧ください。贈与金額300万円の実効税率は6.33%であり、相続税の実効税率よりも低くなります。

このように、贈与税の実効税率が相続税の実効税率よりも低くなる範囲でいくら贈与したらいいかを決めましょう。

生前贈与をしたいが財産が多くて年間110万円ではとても間に合わない人や、高齢者で時間をかけて財産を移すのが難しい人は、このような考え方で贈与金額を決めると効果的です。

亡くなる3年以内に行われた贈与はなかったことに 高齢者の生前贈与は時間がない!

自分も高齢だし相続税がかかりそうだから、そろそろ配偶者や子どもへの贈与でもしようかな・・・とお考えの方。

ちょっと待ってください!

駆け込みの生前贈与についてはこんな規制がかけられます。

生前贈与の3年以内加算ルールとは

贈与をした人が亡くなった場合、亡くなる3年以内に贈与によりもらった財産についてはその贈与はなかったこととされ、相続財産に加算されて相続税が計算されます。

生前贈与の3年以内加算ルールは、法定相続人や遺言により遺産をもらった人が対象です。

3年以内加算ルールは生前贈与にどんな影響を与えるのでしょうか。

下は、上で述べた「お母さんが80歳から5年間毎年子ども2人へ300万円ずつ贈与した」例を表にしたものです。

青い枠をご覧ください。

80歳に行った贈与については、82歳までに亡くなると相続財産に足し戻されてしまうため、せっかく生前贈与をしても相続税の節税効果はありません。

83歳まで生きるとようやく80歳に行った贈与について節税効果が表れます。

80歳から84歳までの5年間の生前贈与すべての節税効果を得るためには、お母さんは87歳まで生きる必要があります。

高齢者が確実に贈与をしたいなら3年以内加算ルール対象外の人へ贈与しよう

3年以内の加算ルールが適用されるのは、上記のとおり法定相続人や遺言により遺産をもらった人に限られます。

これ以外の人は、亡くなった人から亡くなる3年以内に贈与を受けても3年以内加算ルールは適用されません。

したがって、例えば孫や子どもの配偶者、お世話になった友達などへの贈与は、すぐに・確実に相続税の節税効果が表れます。

高齢で相続税対策のため今から生前贈与をしたいという人は、「孫などへの贈与+年間110万円を超える贈与」を検討してはいかがでしょうか。

▼法定相続人の記事はこちら

▼3年以内加算ルールと孫に3年以内加算ルールが適用される場合の記事はこちら

年間110万円を超える贈与の検討についてのまとめ

- 年間110万円を超える贈与をしたほうが節税になるケースがある。

- いくら贈与をすればいいかは、相続税と贈与税の実効税率を比べてみる。

- 生前贈与は3年以内加算ルールがある。特に高齢者が今から生前贈与をするのであれば「孫などへの贈与+年間110万円を超える贈与」を検討するのがおススメ。

生前贈与はできるだけ早めに行えばそれだけ効果が高くなります。

しかしご高齢の方や健康に不安のある方が今から生前贈与を、という場合には毎年110万円の贈与よりも贈与税を負担してでも多く財産を移した方が節税につながる場合があります。

しかも認知症になった場合は贈与をすることができなくなります。

専門家への相談のもと、早めに対策を検討されることをおススメいたします。