たまに「相続した財産は所得税の確定申告が必要なの?」という質問をいただきます。

相続税と所得税はまったく別物であるため、基本的には相続で財産をもらっても所得税の確定申告の必要はありません。

ただし、次の場合には所得税の確定申告の必要があります。

亡くなった人の事業を引き継いだ場合や貸家を相続して引き続き人に貸している場合

亡くなった人の事業を引き継いだり、貸家やアパート・マンションを相続して引き続き人に貸したりしている場合、事業所得や不動産所得につき所得税の確定申告をする必要があります。

相続により引き継いだ事業について青色申告の適用を受ける場合には、次の期間内に税務署に「青色申告承認申請書」という書類を提出しなければなりません。

- 死亡の日が1月1日から8月31日までの場合・・・死亡の日から4か月以内

- 死亡の日が9月1日から10月31日までの場合・・・その年の12月31日まで

- 死亡の日が11月1日から12月31日までの場合・・・その年の翌年の2月15日まで

相続した財産を売った場合

相続した財産を売って利益が出れば所得税の確定申告が必要

相続した土地、建物、株式などの財産を売って利益が出れば、売った年の翌年3/15までに所得税の確定申告をする必要があります。

売った財産の種類や所有期間により所得税の計算方法が異なります。

| 売った財産の種類 | 所有期間 | 譲渡所得の計算方法 | 税率(所得税+復興特別所得税+住民税) |

| 不動産 | 売った年の1月1日において5年以下 | 譲渡収入-(取得費+譲渡費用) | 39.63% |

| 不動産 | 売った年の1月1日において5年超 | 譲渡収入-(取得費+譲渡費用) | 20.315% |

| 株式など | 所有期間関係なし | 譲渡収入-(取得費+譲渡費用) | 20.315% |

| 上記以外 | 売った年の1月1日において5年以下 | 譲渡収入-(取得費+譲渡費用)-特別控除額(最高50万円) | 他の所得と合算して計算 |

| 上記以外 | 売った年の1月1日において5年超 | {譲渡収入-(取得費+譲渡費用)-特別控除額(最高50万円)}×1/2 | 他の所得と合算して計算 |

「取得費」とは基本的には買った時の金額、「譲渡費用」とは仲介手数料など売るために要した費用です。

所有期間は原則として亡くなった人が買った時から数えます。

相続した財産を売った場合、次の2つの特例があります。

相続税を払った人は、相続した財産を3年10ヶ月以内に売ると特例がある

相続税を払った人については、相続した財産を相続開始の日(亡くなった日)から3年10ヶ月以内に売った場合には、譲渡所得が安くなる特例があります。

「相続税額の取得費加算」という特例です。

これは、相続人が払った相続税のうち、その売った財産に対応する部分の相続税を「取得費」に加算できるというものです。

相続税額の取得費加算の例

- 財産1億円を相続し、相続税1,000万円を払った。

- 相続財産のうち5,000万円分を売った。

- 相続税額の取得費加算の金額は、1,000万円×(5,000万円/1億円)=500万円

- 安くなる税金は500万円×20.315%=約100万円

金額にもよりますが、インパクトが大きい特例です。

相続した財産を売るのであれば、ぜひ3年10ヶ月以内に売りましょう。

空き家を売った場合の特例

相続から3年目の12月31日までに、亡くなった人が住んでいた家屋で死亡後空き家となったものを相続した人が、

- その家屋と敷地を売った場合

- 家屋を取り壊して敷地を売った場合

には、所得税を計算する際に売った金額から3,000万円を控除することができる特例があります。

空き家を売った場合の特例には、次の注意点があります。

- 家屋と敷地をセットで売る場合、家屋が耐震構造でなければ耐震リフォームをする必要があります。

- 「空き家」であるため、亡くなる直前に同居人がいてはいけません。

- 相続した後に貸したり自分が住んだりしてはいけません。

自分が住んでいる家屋を売った場合には、「居住用財産の3,000万円特別控除」という別の特例があります。

▼空き家を売った場合の特例の適用要件は次のとおりです。

| 期間 | 平成28年4月1日から令和5年12月31日までの期間内に売った場合 |

| 家屋の要件 | 家屋が次のすべてに該当すること ①昭和56年5月31日以前に建築されたものであること ②マンションなどの区分所有建物でないこと③亡くなる直前に同居人がいなかったこと ④相続後、そこで事業をしたり、人に貸したり、自分で住んだりしたことがないこと |

| 売却の要件 | ①売却代金が1憶円以下であること(分割して売った場合には合計額で判定します) ②売った財産が次のいずれかに該当すること ・空き家を耐震リフォームをして敷地とともに売る場合・空き家を取り壊し、敷地のみを売る場合 |

| いつまでに売るか | 相続人が相続から3年目の12月31日までに売ること |

| 適用除外など | ①親族や同族会社などの特殊関係者へ売った場合には適用なし ②相続税額の取得費加算と一緒に適用することはできない |

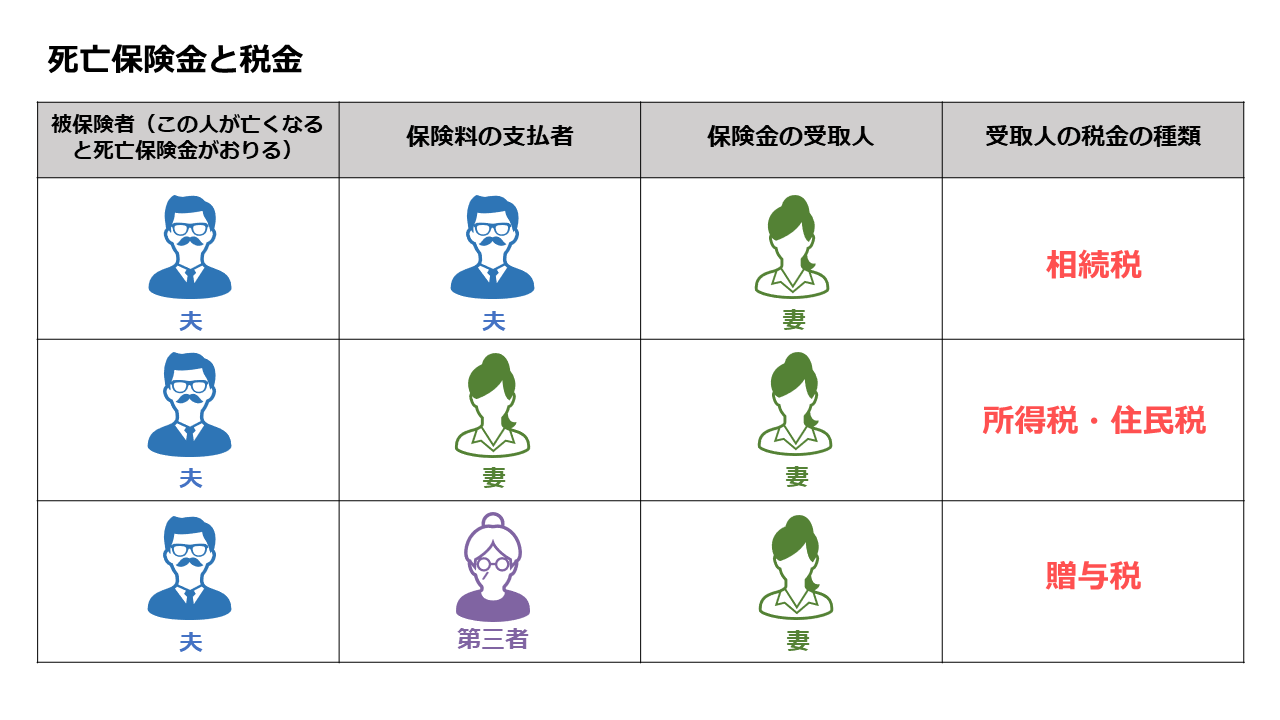

死亡保険金は保険料を誰が払っているかで受取人にかかる税金の種類が異なる

死亡保険金を受け取った場合にも、相続税ではなく所得税または贈与税の確定申告が必要な場合があります。

死亡保険金は、誰が保険料を払っていたかによって保険金を受け取った人にかかる税金の種類が変わるため、どの税金の申告が必要か注意しましょう。

- 亡くなった人が保険料を払っている:死亡保険金は相続税の対象

- 死亡保険金を受け取った人が保険料を払っている:死亡保険金は所得税・住民税(一時所得)の対象

- 亡くなった人や死亡保険金を受け取った人以外が保険料を払っている:死亡保険金は保険金の支払者から受取人への贈与になるため贈与税の対象

▼例えば、夫が亡くなって妻が死亡保険金を受け取った場合、妻にかかる税金を表にするとこのようになります。

相続した人が確定申告をしなければならないケースのまとめ

- 亡くなった人の事業を引き継いだり、相続した財産を売って利益が出たりすれば所得税の確定申告が必要。

- 相続した財産を売った場合には「相続税額の取得費加算」や「空き家の特例」という特例がある。

- 死亡保険金は、保険料を誰が払ったかによって死亡保険金を受け取った人にかかる税金が異なる。

財産を相続しただけでは所得税の確定申告の必要はありません。

相続した財産から何らかの利益が出れば確定申告が必要になります。

確定申告が必要か不安であれば、ぜひ専門家にご相談ください。