2023年(令和5年)10月1日より消費税のインボイス制度が導入されます。

消費税の免税事業者はインボイス発行事業者になれないため、課税事業者になることを選択してインボイス発行事業者の登録をせざるを得ない方もいらっしゃるでしょう。

消費税の納税額の計算方法は、「原則課税」と「簡易課税」の2つの方法があります。

このうち簡易課税を選択するには要件がありますが、原則課税に比べて「計算の手間」が省け、事業内容によっては「税金の負担」も軽くなるかもしれません。

この記事では、

- 消費税の簡易課税とはどんな仕組みか。

- 簡易課税を選択したほうが節税になる場合とは?

- 簡易課税を選択するための要件と手続き

- 免税事業者がインボイス発行事業者になるのと同時に簡易課税を選択する場合

- 簡易課税の注意点

の5つについて解説します。

消費税の「簡易課税」とはどんな仕組み?

消費税の納税額の計算方法には、「原則課税」と「簡易課税」の2つがあります。

原則課税による消費税の計算方法

原則課税による消費税の納税額は、

消費税の納税額=預かった消費税(売上)-支払った消費税(仕入や経費)

で計算します。

原則課税では売上だけでなく支払いにかかる消費税についても「10%」「8%軽減」「消費税がかからない支払」さらにインボイス制度導入後は「インボイスがない支払」に区分して計算しなければならないため手間がかかります。

簡易課税による消費税の計算方法

簡易課税による消費税の納税額は、

消費税の納税額=預かった消費税(売上)-預かった消費税×みなし仕入率

で計算します。

簡易課税では、原則課税でいう「支払った消費税」として預かった消費税から引くことができる金額は、「預かった消費税×みなし仕入率」で計算するため、支払いにかかる消費税についていちいち区分する必要がありません。

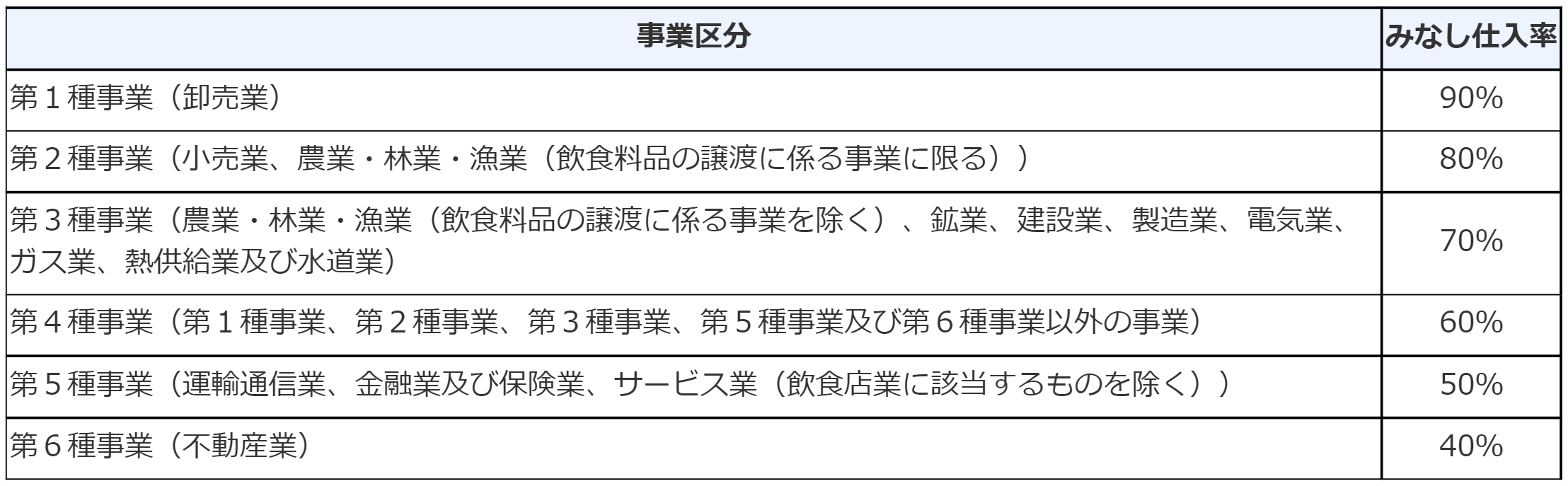

みなし仕入率は、事業の種類ごとに決められています。

簡易課税を選択した方が節税になる場合とは?

一般にサービス業や不動産業など、仕入がなく消費税がかかる経費が少ない業種は簡易課税の方が有利になる傾向にあります。

例えば

- サービス業を営んでいる。

- 売上2,200万円(うち消費税200万円)

- 消費税がかかる経費550万円(うち消費税50万円)

- 簡易課税のみなし仕入率は第5種事業の50%

であれば、

原則課税

200万円-50万円=150万円の納税

簡易課税

200万円-200万円×50%=100万円の納税

となり、簡易課税のほうが原則課税より50万円納税が少なくなります。

具体的に税額を計算しなくても、

「消費税がかかる仕入や経費÷消費税がかかる売上」の割合 と 「みなし仕入率」 を比較

してみて、みなし仕入率の方が高ければ簡易課税の方が有利になります。

簡易課税を選択するための要件と手続き

簡易課税を選択するためには、

- 2年前の消費税がかかる売上が5,000万円以下

- 事前に税務署に「消費税簡易課税選択届出書」を提出する

という2つの要件を満たさなければなりません。

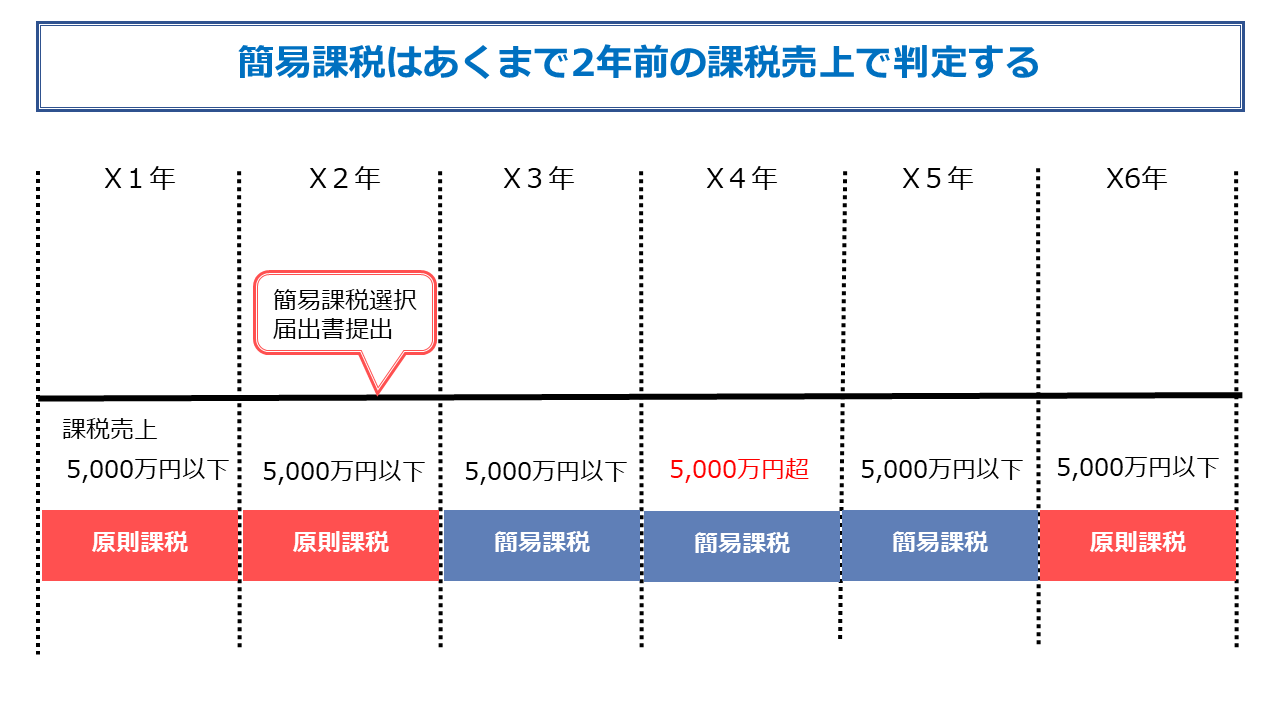

2年前の消費税がかかる売上が5,000万円以下

簡易課税を選択している場合、2年前の消費税がかかる売上(以下「課税売上」といいます)が5,000万円以下であれば、その年の課税売上が5,000万円を超えていても簡易課税が適用されます。

逆に2年前の課税売上が5,000万円を超えていれば、その年の課税売上が5,000万円以下であっても強制的に原則課税が適用されます。

消費税簡易課税選択届出書の提出

簡易課税を選択する場合には、税務署に「消費税簡易課税選択届出書」を適用を受けようとする年あるいは期のはじまる前日までに提出しなければなりません。

一度提出したら不適用の届出書を提出しない限りずっと簡易課税が適用されます。

簡易課税選択届出書と2年前の課税売上との関係をまとめたのが下図になります。

免税事業者がインボイス発行事業者になるのと同時に簡易課税を選択する場合

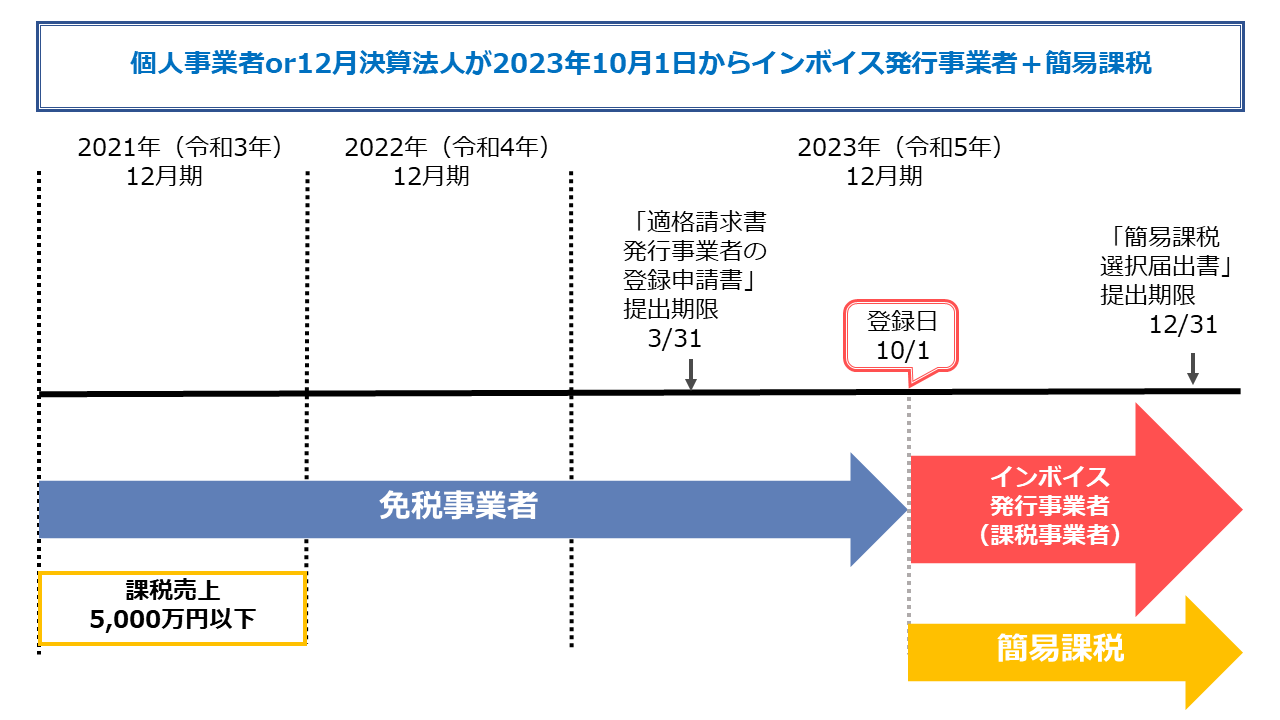

免税事業者が「インボイス発行事業者になるのと同時に簡易課税を選択したい」という場合には、2023年(令和5年)10月1日の属する年または期に簡易課税選択届出書を提出すればOKという経過措置があります。

したがって、例えば個人事業者や12月決算法人が2023年10月1日から「インボイス発行事業者+簡易課税」にしたいのであれば、

- 2021年10月1日~2023年3月31日までの間に「適格請求書発行事業者の登録申請書」

- 2023年中に「消費税簡易課税選択届出書」

の2つの書類を税務署に提出する必要があります。

簡易課税の注意点

簡易課税は「2年縛り」、つまり一度選択すると2年間は原則として簡易課税が強制適用されます。

したがって、「簡易課税にした1年目は簡易課税のほうが有利だったけど、2年目は赤字だったから原則課税に戻したい」ということはできません。

また簡易課税をやめるときには、やめたい年または期のはじまる前日までに税務署に「消費税簡易課税選択不適用届出書」を提出する必要があります。

簡易課税の適用は、数年間の事業の見通しを考慮して検討すべきでしょう。

免税事業者がインボイス発行事業者と同時に簡易課税を選択する場合のまとめ

- 簡易課税は「2年前の課税売上5,000万円以下」かつ「簡易課税選択届出書」を提出した場合に選択できる。

- 免税事業者が2023年10月1日から「インボイス発行事業者+簡易課税」になるのであれば、2023年3月31日までに「適格請求書発行事業者の登録申請書」、2023年中に「簡易課税選択届出書」を税務署に提出すればOK。

インボイス制度が導入されると、消費税の免税事業者が課税事業者にならざるを得ず納税や計算の負担が重くなるケースが多々あることでしょう。

少しでも負担を軽くするため、ぜひ簡易課税の検討をされてみてはいかがでしょうか。