アパートなど人に貸している不動産は、自用の不動産より相続税評価額が下がります。

人に貸している不動産はなぜ相続税評価額が下がるのか

不動産の相続税評価額は、自用(他人に貸さずに自分で使っている)の場合、通常土地であれば面積×路線価、建物であれば固定資産税評価額により計算されます。

しかしアパートなど人に貸している物件の場合、借主の権利が強く、オーナーの都合で簡単に契約を解除することはできません。

借主に出ていってもらうためには、立退料を払う必要があります。

したがって、物件の所有者であるオーナーは貸している物件を自由に使うことはできず、権利が大きく制限されています。

そこで相続税の計算では、人に貸している物件については評価を下げることにしています。

貸家建付地の相続税評価

アパートなど賃貸用住宅が建っている土地を「貸家建付地」といいます。

貸家建付地の相続税評価額は次のとおりです。

貸家建付地の相続税評価額=自用地としての評価額×(1-借地権割合×借家権割合×賃貸割合)

借地権割合とは

借地権とは、建物を利用するなどの目的で他人に地代を払って土地を利用する権利です。

借地権割合は、90%~30%と地域によって異なり、国税庁ホームページの路線価図で確認することができます。

- 上の路線価図であれば、265Cの「C」が借地権割合

- 右上の表より、Cの借地権割合は70%

借家権割合とは

借家権とは、家を借りた人が住む権利です。

借家権割合は、全国一律30%です。

賃貸割合とは

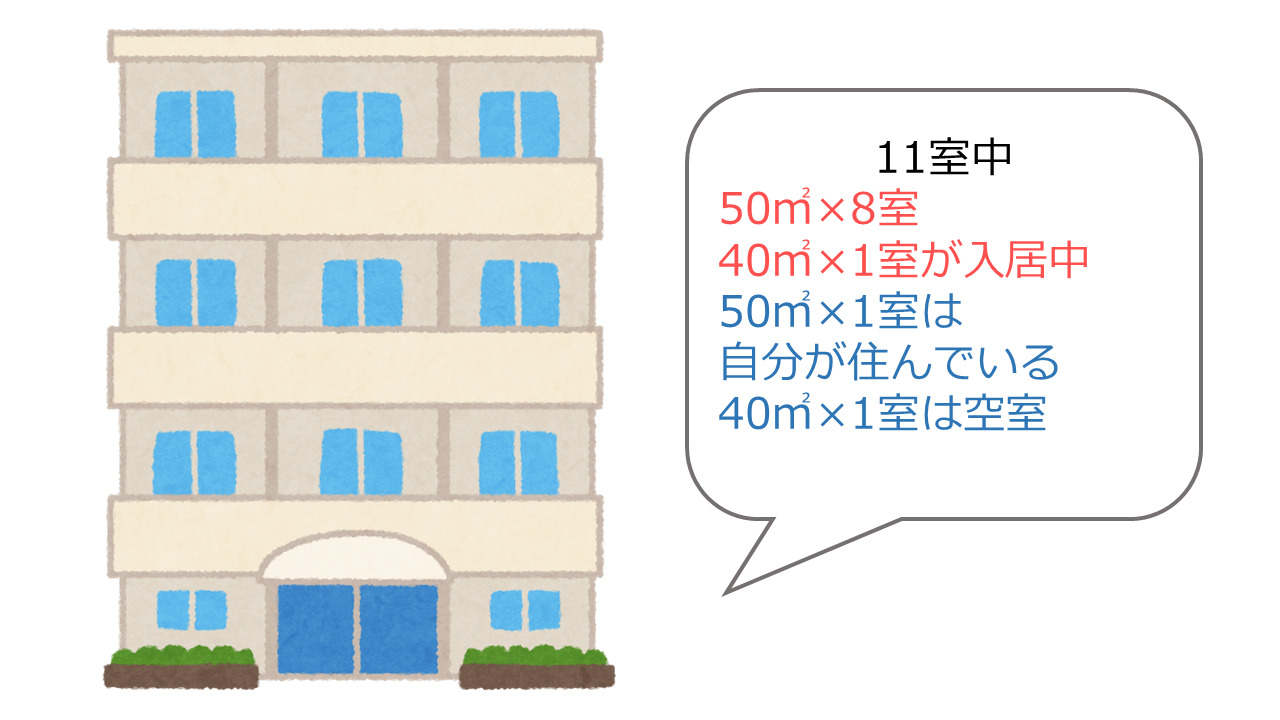

例えばアパートを1棟持っていて、

- 賃貸している部屋

- 自分が使っている部屋、親族や友人などにタダで貸している部屋、空室

が混在する場合、賃貸している部分だけが貸家建付地として減額されます。

賃貸割合とは、アパートなどのオーナーが亡くなった時点で実際に貸していた割合をいいます。

賃貸割合は、各部屋の床面積で計算します。

【賃貸割合の求め方】

例えば上のアパートであれば、

部屋の総床面積:50㎡×8室+50㎡×1室+40㎡×1室=530㎡

賃貸している部屋の床面積:50㎡×8室+40㎡×1室=440㎡

賃貸割合:440㎡/530㎡

ただし、オーナーが亡くなった時点で一時的に空室となっていて借りる人を募集しているような場合には、空室であっても賃貸している部屋として賃貸割合を計算することができます。

一時的な空室とされる空室期間は、亡くなった前後1ヶ月くらいが目安になります。

貸家の相続税評価額

貸家の相続税評価額は次のとおりです。

貸家の相続税評価額=固定資産税評価額×(1-借家権割合×賃貸割合)

借家権割合は上記のとおり全国一律30%です。

貸家も貸家建付地と同じく賃貸している部分のみが減額されます。

小規模宅地等の特例【貸付事業用宅地等】

オーナーが亡くなった後でも引き続き不動産の貸付を行っているなど一定の要件を満たす場合、小規模宅地等の特例のうち「貸付事業用宅地等」として評価額を下げることができます。

これは、人に貸している土地につき200㎡を限度に評価額を50%下げる特例になります。

アパートを建てるとなぜ相続税が下がるかのまとめ

- アパートなど人に貸している不動産については貸家建付地・貸家の相続税評価が適用され評価額が下がる。

- 自用や空室がある場合、亡くなった時点で賃貸している部分のみ減額される。

- 人に貸している土地については、一定の要件を満たすと小規模宅地等の特例により評価額が50%下がる。

相続税対策のためにアパートを建てたにもかかわらず空室が多いと、賃貸割合が低くなるため減額される金額が少なくなります。

アパート経営は決して楽ではありません。

築年数が経過しても空室リスクが少ない立地か、よく見極めることが大切です。